Ancaman Superposisi Inflasi di Pertengahan 2016

2016-05-23 06:03:06 GMT · · ekonomi

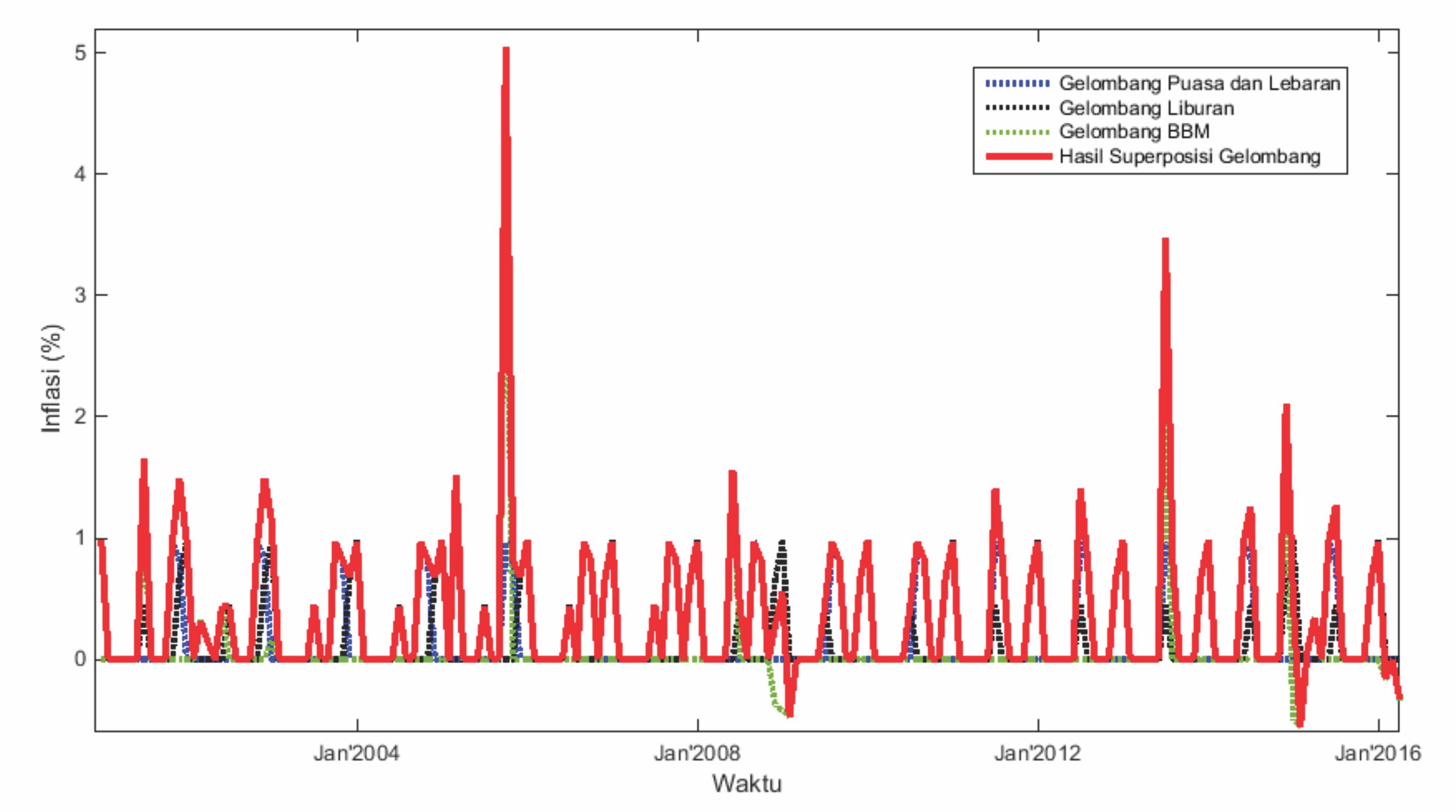

Dekomposisi inflasi menjadi gelombang “puasa dan lebaran”, “liburan” dan “efek BBM” serta hasil superposisi dari ketiga gelombang tersebut. Proses dekomposisi menggunakan data inflasi Januari 2001-April 2016.

Pada bulan Juni dan Juli tahun ini kita berpotensi menghadapi 4 peristiwa yang berpeluang terjadi secara simultan. Yang pertama adalah peristiwa puasa dan lebaran. Yang kedua adalah liburan pertengahan tahun. Yang ketiga adalah tren meningkatnya harga minyak di pasar internasional. Hingga saat ini harga minyak telah mendekati angka 50 US$, meningkat dari sebelumnya yang berada di bawah 30 US$, pada bulan Februari 2016. Yang keempat adalah rencana pemerintah untuk membagikan gaji ke-13 dan ke-14 kepada Pegawai Negeri Sipil (PNS).

4 peristiwa ini diduga kuat akan mendorong nilai inflasi. Untuk membuktikan dugaan tersebut, penulis coba melakukan proses dekomposisi gelombang inflasi berdasarkan peristiwa “puasa dan lebaran”, “liburan” dan “efek BBM”. Proses dekomposisi tidak dilakukan ke “efek gaji PNS”, karena kurangnya data historis terkait kebijakan ini. Namun secara teoretis, ada banyak teori dan komfirmasi empiris yang membuktikan hubungan antara gaji dan inflasi.

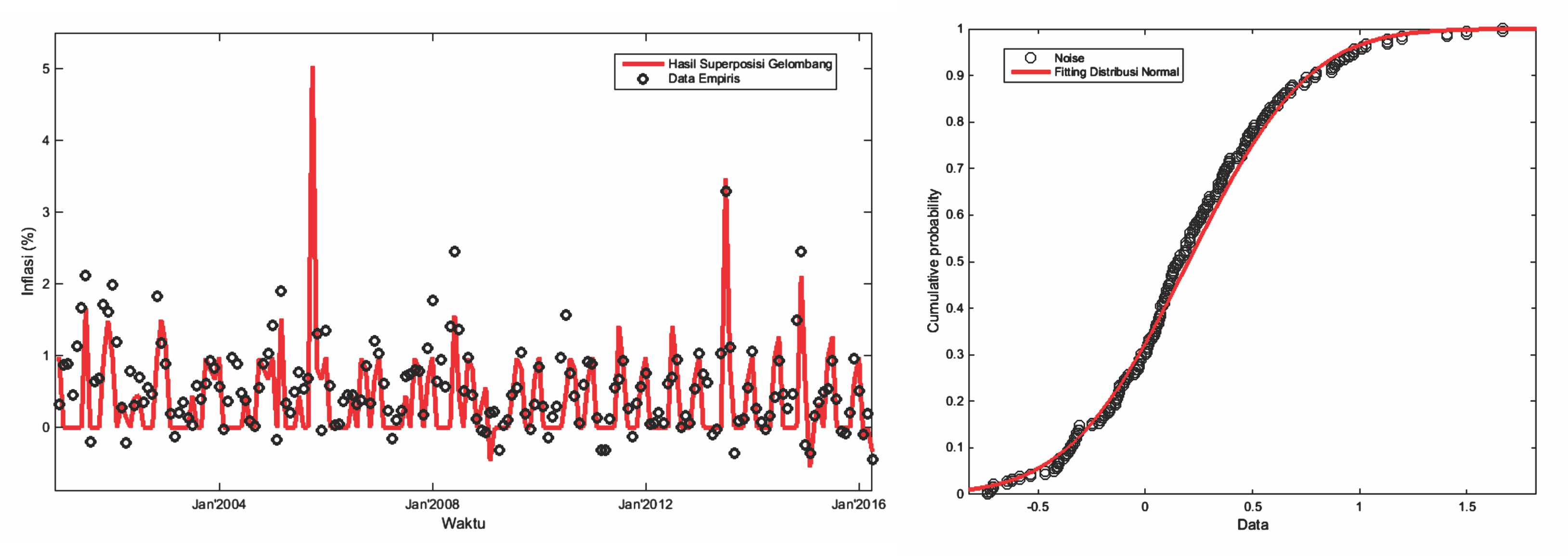

Hasil dekomposisi gelompang tersebut kemudian disuperposisi. Nilainya lalu dibandingkan dengan data empiris inflasi. Noise dari selisih antara nilai superposisi dan data empiris diketahui berdistribusi normal atau memenuhi Gaussian noise. Fakta ini menunjukkan bahwa pemahaman atas pola “puasa dan lebaran”, “liburan” serta “efek BBM” telah cukup baik untuk merekonstruksi pola inflasi di Indonesia.

Perbandingan hasil superposisi gelombang dan data empiris inflasi (kiri). Noise dari selisih nilai keduanya diketahui berdistribusi normal (kanan). Hal ini terkonfirmasi melalui uji statistik Anderson–Darling yang telah dilakukan.

4 peristiwa tersebut berpeluang terjadi secara simultan di pertengahan tahun ini. Periode kritikal ini juga berpotensi berlanjut ke bulan Agustus. Hal ini mengingat sifat otokorelasi inflasi di Indonesia yang memiliki memori, walaupun relatif pendek rentang waktunya.

Pada periode Juni-Agustus tahun ini pemerintah harus fokus pada upaya mengurangi magnitude inflasi yang berpotensi terjadi. Ia meliputi faktor rantai pasok, efek rantai kenaikan harga dan efek psikologis pasar, serta faktor-faktor eksternal. Skenario terburuk adalah ketika harga minyak terus melonjak, namun kenaikannya terlambat diikuti oleh harga komoditas ekspor Indonesia di pasar internasional. Kondisi ini dapat memicu defisit perdagangan yang akan menekan nilai tukar dan akhirnya mendorong inflasi dari sisi yang berbeda.

Dari Januari 2015 dan hingga April 2016 ini kita menikmati periode inflasi rendah. BI rate dapat ditekan dari 7.75% menjadi 6.75%. Pasca 2014 harga minyak di pasar dunia juga cenderung bergerak menurun. Dana subsidi energi dapat dialihakan dengan mudah tanpa menimbulkan gejolak yang berarti. Hal ini mendukung Jokowinomics, yang sangat berorientasi kepada peningkatan belanja pemerintah dan investasi di sektor infrastruktur.

Potensi inflasi dan kenaikan harga minyak dunia ke depan, mungkin akan memberikan situasi yang berbeda. Tanjakan tajam ini akan menguji keberlangsungan Jokowinomics ke depan.

Rolan M. Dahlan

Departemen Ekonomi Evolusioner

Bandung Fe Institute